Фіскальна стратегія: чому просте збереження або відміна пільг по податках для АПК не є ефективним

16.11.2015 247 0 0

Починаючи "податкову дискусію", треба визначити, чи готова держава до скасування пільг, чи трабе підтримувати АПК за рахунок інших галузей і, якщо податкова не впоралась з тіньовою економікою на селі за умови спрощеної системи оподаткування, чому вона розраховує на інше, розмірковують Микола Орлов та Леонід Тулуш, Аналітична платформа АПК.

У нас вже стало доброю традицією, що кожна весна та кожна осінь починається з мантри уряду про скасування податкових пільг для аграріїв. У відповідь аграрії традиційно влаштовують гучні збори, показово перекривають вулиці і демонстративно використовують не за призначенням свою продукцію. Зазвичай такі розминки нічим не закінчуються, і учасники спарингу беруть паузу, щоб за шість місяців повторити все те ж саме лише з незначними варіаціями. Цього року перший «підхід» уряду до податкових пільг очікувано був на весні, свідками другого ми стали наприкінці вересня.

Що найбільше непокоїть у цих «вправах на свіжому повітрі», так це відсутність чіткої аргументації позицій обох сторін, підкріпленої зрозумілими розрахунками. Складається враження, що остаточне рішення у спорі прийматиметься емоційно, «серцем», а не розумом і на холодну голову. Ще одним небезпідставним побоюванням є те, що відсутність конструктивного діалогу може не менш традиційно вилитися в податкові подарунки «під ялинку», які будуть очікувано радикальними та не менш очікувано непродуманими.

Цією статтею хотілося б запросити зацікавлені сторони перевести дискусію про податкові пільги для аграріїв у дещо більш раціональну площину і запропонувати декілька тем для обговорення.

Видається, існує як мінімум чотири питання, відповіді на які повинні визначити долю податкових пільг. По-перше, що саме держава стимулює (і збирається стимулювати в майбутньому) податковими пільгами. І чи виправдана підтримка всього агробізнесу за рахунок решти економіки. По-друге, чи на часі скасування податкових пільг – з урахуванням поточного фінансового стану агробізнесу. По-третє, чи готова держава до скасування пільг, зокрема чи зможе вона забезпечити нормальне функціонування загальної системи оподаткування для аграріїв. По-четверте, який буде економічний ефект від скасування податкових пільг для держави і для аграріїв – кому і як стане краще або гірше.

Що стимулюють податкові пільги або Cui bono? Cui prodest?

Історично податкові пільги для агробізнесу запроваджувалися для підтримки багатопрофільних агропідприємств – нащадків колгоспів. Втім за останні п'ятнадцять років саме ці підприємства скоротилися найбільше як чисельно, так і за обсягами виробництва.

Якщо у 1999 році функціонувало понад 12,64 тис. сільгосппідприємств (переважно колгоспів (КСП), а також радгоспів та міжгоспів), то у 2014 році їх кількість знизилась до 8,56 тис. господарських одиниць (і це з урахуванням великих фермерських господарств), тобто, щонайменше на третину. Зміна багатопрофільності сільгосппідприємств представлена нижче.

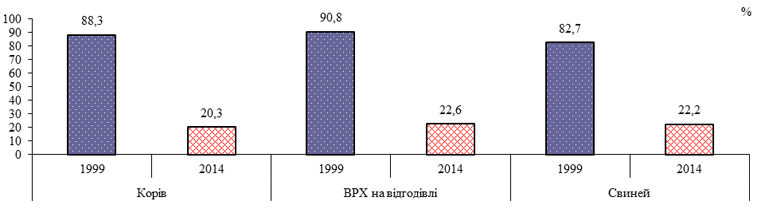

Частка сільгосппідприємств, що утримували поголів’я сільгосптварин, %

Фактично можна констатувати, що вітчизняний агробізнес став спеціалізованим з чітким виділенням рослинництва, тваринництва та садівництва. Він також розшарувався за розмірами: по роках є чітка тенденція консолідації земельного банку в руках усе меншої кількості агрохолдингів, які переважно займаються рослинництвом, а також появи достатньо великої кількості одноосібників.

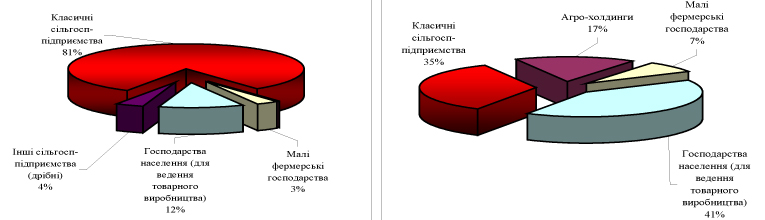

Розподіл сільгоспугідь між окремими землевласниками та землекористувачами

(беруться до уваги сільгоспугіддя для ведення товарного сільгоспвиробництва, а для громадян – особистого селянського господарства та товарного сільгоспвиробництва)

Як видно з діаграми, площа сільгоспугідь «класичних» сільгосппідприємств (з досить значними обсягами виробництва та не афілійованими з іншими господарськими структурами), для яких фактично розроблявся специфічний податковий інструментарій у кінці дев’яностих років, суттєво знизилась. Якщо у 1999 році вона становила понад 80 % сільгоспугідь, призначених для товарного використання, то у 2014 році знизилась до 35 % або у понад 2,3 рази.

Такі зміни обґрунтовано ставлять питання адекватності старих податкових пільг новим реаліям. Серед того, що «лежить на поверхні»:

- чи справедливо використовувати землю як базу для оподаткування прямим податком (фіксований сільськогосподарський податок, а зараз 4-та група єдиного податку) як для рослинників (у яких земля основний засіб для виробництва), так і для тваринників, які все менше залежать від площі землі;

- чи справедливо застосовувати однакові податкові пільги до агрохолдингів, які обробляють десятки, а то й сотні тисяч гектарів землі, і до малих і середніх господарств, у яких набагато більші витрати в перерахунку на гектар, а часто й набагато більші соціальні відрахування;

- чи справедливо застосовувати однакові податкові пільги як для рослинників, які створюють усе менше робочих місць, так і для тваринників, які навпаки є часто основним роботодавцем по селах;

- і нарешті – чи сприяють податкові пільги створенню більшої кількості робочих місць та збільшенню доданої вартості в агровиробництві та бізнесах, що його обслуговують, і чи не перетворилися вони через недискримінаційність застосування в стимул до перетворення агробізнесу в сировинний придаток.

Окремо слід дати відповідь на ключове запитання для держави – а що саме держава хоче підтримувати податковими пільгами для агробізнесу. Чи є у нас стратегія розвитку як агробізнесу, так і сільських територій, яка б, серед іншого, визначила цілі державної підтримки. Видається, що такими цілями могли б бути:

- створення нових робочих місць на селі за рахунок підтримки тваринництва та переробки;

- стимулювання поглиблення переробки агропродукції, а отже створення продукції з більшою доданою вартістю і більшою «інтелектуальною» складовою;

- стимулювання розвитку племінної справи;

- стимулювання розвитку суміжних галузей (наприклад, виробництва агротехніки), які б також давали більшу додану вартість порівняно з простим вирощуванням та експортом агропродукції.

Варто було б провести підрахунок також «валютної» доданої вартості в українському рослинництві. Існують обґрунтовані підозри, що на сьогодні вона може падати до рівня 15 – 25 відсотків. У цьому випадку з кожних 100 зароблених аграріями доларів 75 – 85 доларів вимивається на імпорт сільгосптехніки, агрохімії, ЗЗР, пально-мастильних матеріалів, насіннєвого матеріалу, тощо. Фактично можна говорити про Україну як про сировинний придаток на світових аграрних ринках. Лише зміна цієї ситуації дозволить створити і нові робочі місця, і нову якісну технологічну і конкурентну українську продукцію.

Усе це реально підтримати через податкові пільги. До прикладу, можна більш чітко визначити цілі, на які можна витрачати несплачений державі ПДВ за реалізовану агропродукцію. Пустити його на придбання вітчизняної агротехніки або насіннєвого матеріалу, тощо. Зрозуміло, що це вимагатиме не лише не скасування податкових пільг (яке робиться одним реченням), а навпаки їх подальшої деталізації.

Все добре у свій час або чи варто бити лежачих…

На окрему увагу заслуговує питання вчасності скасування податкових пільг. Попри гучні та необґрунтовані заяви про жирування агробізнесу, реалії є значно сумнішими. На відміну від навіть від минулого року зараз рентабельність агробізнесу навряд чи претендуватиме на локомотив економіки. Нижче наводимо підрахунок рентабельності, проведений Аналітичною платформою по рослинництву та тваринництву з урахуванням як девальвації національної валюти, так і зміни цін по витратах агробізнесу. Зауважимо, що цей розрахунок базується на офіційній статистиці, реальні цифри, отримані від окремих підприємств різних розмірів ще менш райдужні.

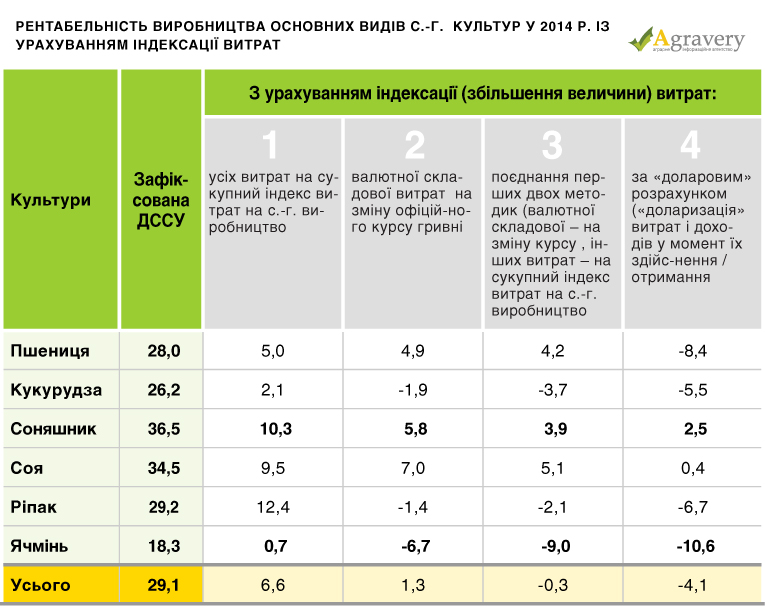

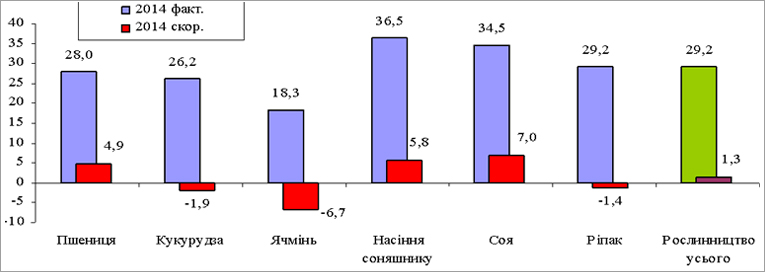

Рентабельність вирощування основних видів рослинницької продукції до і після індексації

(шляхом індексації валютної складової витрат на зміну офіційного курсу гривні до долара США)

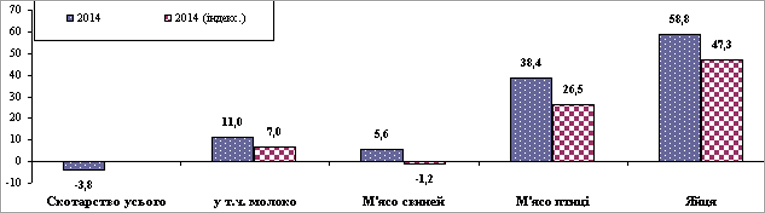

Рентабельність виробництва окремих видів продукції тваринництва з урахуванням індексації витрат на корми (2014)

Як бачимо, фактична рентабельність вирощування основних видів продукції рослинництва суттєво відрізняється від офіційно зафіксованої державною статистикою – реальний показник рентабельності є набагато нижчим.

За таких показників скасування податкових пільг може призвести до катастрофічних наслідків у низці галузей агробізнесу, зокрема в молочному скотарстві.

Значно більш виваженим видається підхід, за якого (як це зокрема передбачено Податковим кодексом України) агробізнес буде повідомлено щонайменше за рік про конкретні зміни в застосуванні податкових пільг. Ситуація, в якій про зміни повідомляють за (у кращому випадку) місяць до їх запровадження, є радше форс-мажорною. Не сприяє вона й інвестуванню в агросектор.

Окремо слід зауважити, що питання часу запровадження загальної системи оподаткування для всіх або частини аграріїв має і свої технічні особливості. Тривале застосування податкових пільг не сприяло автоматизації бухгалтерського обліку в агробізнесі. Це вимагає певного часу для виправлення ситуації зі станом обліку. І відлік цього строку почнеться після чітких і зрозумілих рішень Верховної Ради щодо скасування податкових пільг.

Іншим аспектом скасування податкових пільг є питання фінансування агросектору. На сьогодні саме податкові пільги виступають чи не єдиним джерелом коштів для аграріїв. За умови коливання, а то й падіння цін на основні експортні культури банківське фінансування під 30 і більше відсотків річних стало для багатьох господарств непідйомним. А з урахуванням відсутності достатнього забезпечення (адже земля так ним і не стала) кредитування агробізнесу стає ще складнішим завданням. Скасування податкових пільг неминуче поставить питання про фінансову підтримку агровиробників державою. Виникають сумніви щодо наявності в бюджеті коштів для цього. Знову ж таки логічним видається спочатку розробка відповідних програм кредитного забезпечення аграріїв, а вже потім скасування податкових пільг.

Обіцянки-цяцянки

Спроби скасування податкових пільг вкотре проходять під гучні обіцянки покращення життя вже сьогодні. Особливо це актуально у випадку ПДВ. Адже скасування пільгового режиму для аграріїв повинно неминуче призвести до відновлення ПДВ на перепродаж та експорт агропродукції (а не лише декількох культур як зараз). А де в нашій країні експорт, там і повернення ПДВ експортерам, яке у нас традиційно не працює. Ба більше, існують обґрунтовані підозри, що й не запрацює. І то з банальних фінансових причин – немає у держави достатньо коштів, аби всім і все відшкодовувати.

Приємно, що це відкрито підтверджують самі чиновники. Так, Голова ДФС Роман Насиров нещодавно публічно визнав (http://zn.ua/ECONOMICS/nasirov-poyasnil-situaciyu-s-vozmescheniem-nds-192830_.html), що виділених 5 млрд. грн. на щомісячне відшкодування ПДВ, адже заявок надходить на 6 – 7,5 млрд. грн. (при цьому варто враховувати, що ресурс ПДВ-відшкодування цьогоріч вже було збільшено на 7 млрд грн.).

Зважаючи на значні обсяги експорту сільгосппродукції, по яких нині відшкодування не здійснюється (в першу чергу, по кодах КВЕД 1001, 1003, 1005 та 1205), у разі відміни дії спецрежиму справляння цього податку для сільгосппідприємств додатковий обсяг відшкодування ПДВ може перевищити обсяг відповідної заборгованості держбюджету – фактично, вона подвоїться (розрахунок проводився на основі даних 2015 року). Зважаючи, що невідшкодовані суми ПДВ при експорті сільгоспкультур зазначених вище кодів КВЕД перевищуватимуть у 2015 році три чверті сум загальної ПДВ-акумуляції (по усіх видах сільгоспдіяльності суб’єктів спецрежиму), уряду слід задуматися, чи варто створювати собі додаткові проблеми, наражаючись на критику МВФ вже з іншого боку – за несвоєчасне відшкодування ПДВ суб’єктам ЗЕД, серед яких значну частину фактично становлять іноземні компанії.

Саме собою напрошується питання, якщо не працює відшкодування без аграріїв, то чому б воно раптом запрацювало з ними. Звідки візьмуться ті додаткові кошти залишається загадкою. І це ще без урахування відвічної корупційної складової цього процесу, від якої як потерпав, так і продовжує потерпати українській бізнес. Адже де на всіх не вистачає, хтось завжди буде розподіляти потоки.

Податкова «рулетка»

Обґрунтований скепсис викликають запевнення щодо радикального збільшення надходжень до скарбниці за рахунок скасування податкових пільг для аграріїв. В умовах звільнення від прибуткового податку та ПДВ аграрії зацікавлені розкривати реальні обсяги своєї діяльності. Та навіть за таких тепличних умов існує відчутний відсоток тіньової економіки в галузі. (До слова, з ним офіційні податкові органи, як видається, майже не борються.)

А от у ситуації підвищення податкового тягаря лави тіньовиків можуть суттєво поповнитися. В бізнесі, де сусідні поля можуть з незалежних від аграріїв причин давати діаметрально протилежні врожаї, не так вже й складно підганяти податкові результати під будь-які бажані. Просто апетити в довгоносиків та хробачків виростуть, а кліматичні зміни почнуть поширюватися на все більші території. А ще ж економічна ситуація не покращується, й міжнародні ринки не радують. То ж не варто дивуватися, якщо зменшення пільг в геометричній прогресії призведе до зменшення й самих податкових надходжень.

Навряд чи хто рахував загальний ефект для держави від переведення аграріїв на загальну систему оподаткування. Скільки коштуватиме збільшення чисельності податківців, які займатимуться аграріями. Наскільки зросте кількість судових справ. Наскільки більшою буде звітність аграріїв порівняно з поточною, і скільки додаткового часу доведеться витрачати на нові перевірки та підрахунки. А найголовніше – чи будуть усі ці зусилля недаремними.

І на десерт останнє запитання – якщо податкова не змогла ефективно боротися з тіньовою економікою на селі за умови спрощеної системи оподаткування, то чому раптом ситуація повинна змінитись в умовах ускладнення оподаткування агробізнесу?

Джерело:http://agravery.com/uk/posts/show/fis...

Коментарі до матеріалу